ความแข็งแรงทางการเงินหรือ ความสามารถในการชำระหนี้ เป็นสิ่งที่คุณควรให้ความสำคัญ และคอยเช็กอย่างสม่ำเสมอ เพื่อให้รู้ว่าสถานะทางการเงินของคุณ ณ ขณะนี้ มีความแข็งแรงดีหรือไม่ หรือมีตรงไหนที่ต้องแก้ไขปรับปรุง เพื่อจะได้สามารถประมาณจำนวนเงินกู้ที่ ‘ควรกู้’ และรู้ขีดความสามารถในการชำระหนี้ของตัวเอง

มิสเตอร์ คุ้มค่า จะพาคุณไปรู้จักกับคำว่าความสามารถในการจ่ายหนี้ รู้เรื่องอัตราส่วนหนี้ต่อรายได้ และอื่น ๆ ที่เกี่ยวกับหนี้ เราได้รวบรวมรายละเอียดที่น่าสนใจมาให้เรียบร้อยแล้ว ไปดูพร้อม ๆ กันเลย

วิธีคำนวณ ความสามารถในการชำระหนี้

“ปัจจัยสำคัญ” ที่ธนาคารใช้พิจารณาเพื่อกำหนดวงเงินกู้สินเชื่อต่าง ๆ คือ “ความสามารถในการชำระหนี้” โดยที่ทางสถาบันการเงินจะทำการประเมินความสามารถจากเงินรายได้ และหนี้สินของผู้กู้ (กรณีที่มีภาระหนี้อยู่ระหว่างผ่อนชำระ) หากต้องการให้การกู้สินเชื่อราบรื่น แนะนำให้ประมาณการวงเงินกู้ตามขั้นตอนดังต่อไปนี้

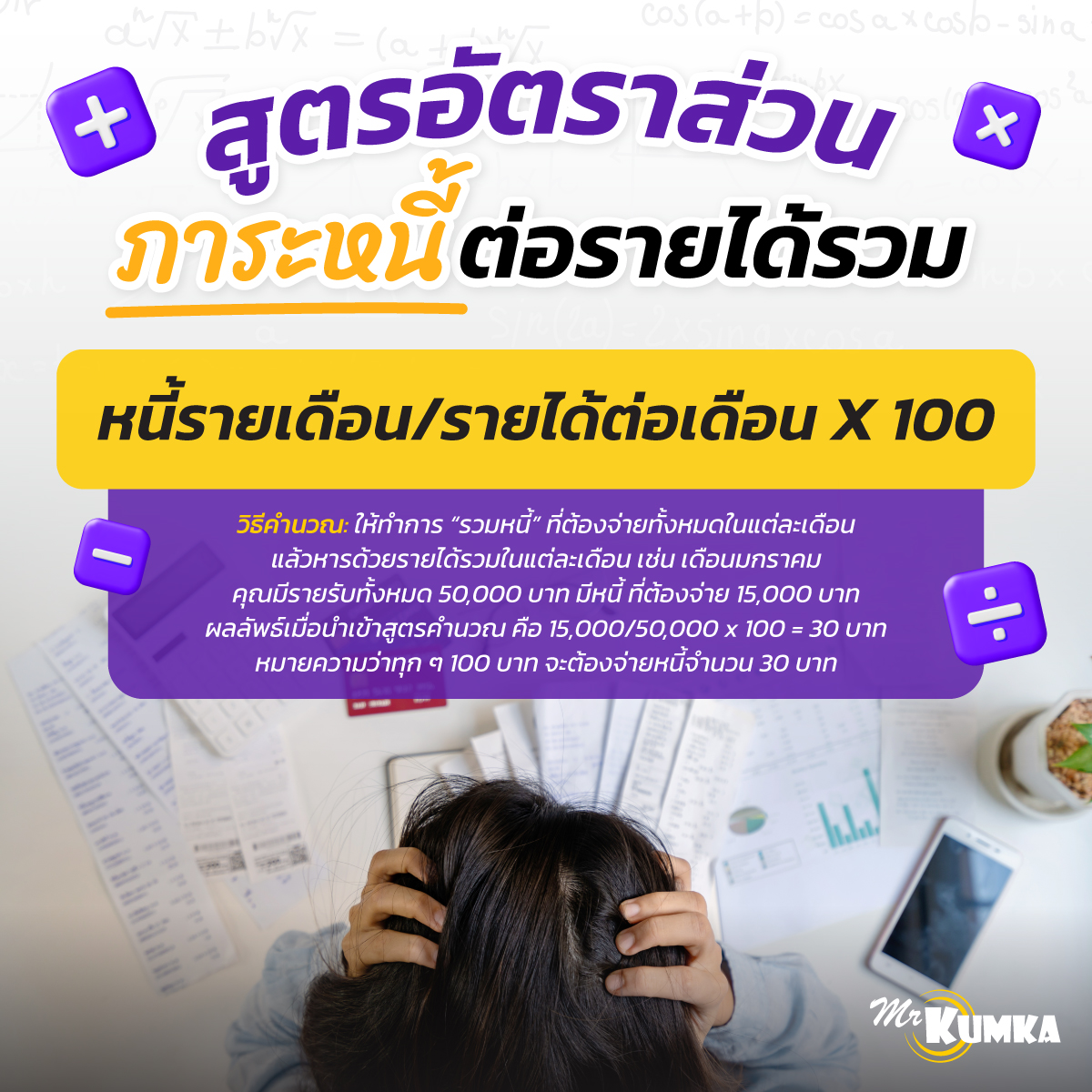

สูตรอัตราส่วนภาระหนี้ต่อรายได้รวม

บางคนคงกำลังเผชิญหน้าอยู่กับ “ใกล้สิ้นเดือนเหมือนสิ้นใจ” นั่นเป็นเพราะว่ารายจ่ายมากกว่ารายรับในแต่ละเดือน แล้วจะต้องมีรายได้และรายรับแบบไหนถึงจะเรียกว่า “ปลอดภัย” ซึ่งวิธีการวัดหรือคำนวณดังกล่าว ทางการเงินมักเรียกว่า “อัตราส่วนภาระหนี้ต่อรายได้รวม (Debt to Income Ratio: DTI)”

- รายได้แต่ละเดือน คือ เงินเดือน โบนัสประจำปี (Fix Bonus) เป็นต้น

- รายได้ไม่คงที่ คือ รายได้ที่อาจจะได้รับหรือไม่ได้รับก็ได้ และจำนวนเงินที่จะได้รับมีความแปรผันจากปัจจัยอื่น ๆ เช่น โบนัส, ค่า OT, ค่าล่วงเวลา, ค่าบริการ, ยอดขายสินค้า เป็นต้น

- ภาระหนี้ในแต่ละเดือนที่ต้องจ่าย เช่น ผ่อนรถ-บ้าน ค่าสาธารณูปโภค ค่าบัตรเครดิต

สูตรอัตราส่วนภาระหนี้ต่อรายได้รวม คือ “หนี้รายเดือน/รายได้ต่อเดือน x 100”

วิธีคำนวณ: ให้ทำการ “รวมหนี้” ที่ต้องจ่ายทั้งหมดในแต่ละเดือน แล้วหารด้วยรายได้รวมในแต่ละเดือน หากยังมองภาพไม่ออกว่าต้องคำนวณแบบไหน เรายกตัวเองให้เห็นภาพชัดขึ้น เช่น เดือนมกราคมคุณมีรายรับทั้งหมด 50,000 บาท มีหนี้ที่ต้องจ่าย 15,000 บาท ผลลัพธ์เมื่อนำเข้าสูตรคำนวณ คือ 15,000/50,000 x 100 = 30 บาท หมายความว่าทุก ๆ 100 บาท จะต้องจ่ายหนี้จำนวน 30 บาท

มีหนี้ใช่ว่าแย่ ! แต่แค่ไหนถึงเรียกว่า “ปลอดภัย”

หลายคนอาจยังไม่รู้ว่า “ระยะปลอดภัย” ของเส้นทางการเงินจริง ๆ แล้วคือสัดส่วนไหนกันแน่ หากอ้างอิงจากตัวอย่างเมื่อข้างต้น สัดส่วนภาระหนี้ต่อรายได้รวม (DTI) จะมีความหมายดังต่อไปนี้

- อัตราส่วนภาระหนี้ต่อรายได้รวมเท่ากับ 36% หรือต่ำกว่า แสดงว่าคุณมีสุขภาพการเงินที่แข็งแรงมาก แถมยังมีการบริหารจัดการหนี้ที่ดี ต่อให้อยากจะกู้สินเชื่ออะไรเพิ่ม เช่น สินเชื่อรถยนต์ สินเชื่อบ้าน ก็มีโอกาสที่จะผ่านได้ง่าย

- อัตราส่วนภาระหนี้ต่อรายได้รวมเท่ากับ 37-42% แสดงว่าสถานะทางการเงินของคุณยังอยู่ในขั้นที่ดี มีความสามารถในการชำระหนี้ตามปกติ แต่ถ้ามีหนทางลดหนี้ลงไปได้ ก็ควรลดจะดีกว่า

- อัตราส่วนภาระหนี้ต่อรายได้รวมเท่ากับ 43-49% หากมีหนี้ที่ต้องจ่ายในแต่ละเดือนระดับนี้ แสดงว่าคุณกำลังมีปัญหาเรื่องหนี้สิน หมายความว่าหนี้สินของคุณเริ่ม “เกินตัว” แนะนำให้ลดหนี้ที่ไม่จำเป็นโดยเร็วที่สุด เพื่อเป็นการตัดไปตั้งแต่ต้นลม

- อัตราส่วนภาระหนี้ต่อรายได้รวมเท่ากับ 50% หากมีหนี้ที่ต้องจ่ายในแต่ละเดือนในระดับนี้ แสดงว่าคุณสถานะทางการเงินของคุณเริ่มอันตราย ! ไม่ว่าคุณจะมีรายรับเข้ามามากเท่าไหร่ อย่างน้อย 50% ต้องนำไปชำระหนี้ แนะนำให้รีบแก้ไขเป็นการด่วน และอย่าคิดเพิ่มหนี้ใหม่อีกเด็ดขาด ควรปลดหนี้เก่าให้เร็วมากที่สุดเท่าที่จะทำได้

นอกจากสูตรนี้จะช่วยประเมินความสามารถในการชำระหนี้ เพื่อให้คุณรู้ขอบเขตในการกู้สินเชื่อของตัวเองแล้ว ยังช่วยให้คุณวางแผนด้านการเงินของตัวเองในอนาคตได้อีกด้วย หากเห็นว่าภาระหนี้เริ่มขยับเข้ามาใกล้รายได้ในแต่ละเดือน จะได้หาวิธีแก้ไขหรือปรับปรุงการใช้เงินของตัวเองให้มีความสมดุลมากยิ่งขึ้น

“ความสำคัญ” ของอัตราส่วนภาระหนี้ต่อรายได้รวม

หลายคนอาจสงสัยว่าการจะขอสินเชื่อแต่ละครั้ง มีความจำเป็นอะไรที่ต้องคำนวณอัตราส่วนภาระหนี้ต่อรายได้รวม นั่นเป็นเพราะว่าอัตราส่วนดังกล่าว คือ เปอร์เซ็นต์ของรายได้รวมต่อเดือนที่นำไปชำระหนี้รายเดือน เพื่อ “กำหนดระดับความเสี่ยงในการกู้ยืมเงิน” หากอัตราส่วนอยู่ในระดับต่ำ จะหมายถึงความสมดุลที่ดี ในทางกลับกันถ้าอยู่ในระดับสูงแสดงว่ามีหนี้มากเกินไป

โดยปกติแล้วผู้ที่มีอัตราส่วนภาระหนี้ต่อรายได้รวมในระดับต่ำ มักสามารถจัดการการชำระหนี้ในแต่ละเดือนได้อย่างมีประสิทธิภาพ ทางธนาคารหรือสถาบันการเงินต่าง ๆ เมื่อมองเห็นอัตราส่วนดังกล่าว จะเห็นได้ทันทีว่าคุณมีศักยภาพในการชำระหนี้ ทำให้การอนุมัติสินเชื่อราบรื่นมากขึ้น เนื่องจากเส้นทางการเงินของคุณมีความน่าเชื่อถือ

ปฏิเสธไม่ได้เลยว่าการดำเนินชีวิตประจำวัน บางครั้งอาจมีความจำเป็นที่ต้องใช้เงินก้อนใหญ่ เช่น ซื้อบ้าน ซื้อรถ หรือขอสินเชื่ออื่น ๆ เพื่อการศึกษา ซื้อเครื่องมือเพื่อประกอบอาชีพ ซึ่งในส่วนนี้ไม่มีปัญหาอะไรเลย หากคุณมีความสามารถในการจัดการหนี้ได้อย่างมีประสิทธิภาพ ดังนั้นเพื่อไม่ให้เป็นการเสียเวลา ควรคำนวณอัตราส่วนภาระหนี้ต่อรายได้รวม ก่อนตัดสินใจเดินเข้าไปขอสินเชื่อเสมอ และถ้าหากประเมินแล้วว่าสัดส่วนของคุณ สามารถขอสินเชื่อได้ง่าย ๆ และยังไม่รู้จะขอสินเชื่อรถยนต์ที่ไหนดี “สินเชื่อรถยนต์ มิสเตอร์ คุ้มค่า ” คือหนึ่งผู้ให้บริการที่เชื่อถือได้ มีมาตรฐาน เช็กวงเงินสูงสุดได้ด้วยตัวเอง แถมยังปรับเปลี่ยนวงเงินและระยะเวลาผ่อนได้ เปรียบเทียบสินเชื่อรถยนต์ กับเราได้เลย